內容摘要

- 調動資本以縮小轉型融資缺口,對於實現《巴黎協定》目標至關重要。由於規模龐大,資本市場是重要的融資平台,但其潛力至今可能尚未完全兌現。

- 「棕色轉綠色」資產的融資缺乏定義構成了共同挑戰。然而,投資組合忽略或排除較難減碳的資產,則無法實現真正影響;假如沒有這些資產,氣候目標無法實現。

- 投資者需要採用務實的框架來構建立資本市場的投資組合,組合內的公司積極將業務模式轉型至淨零未來並減少排放,而且在不對社會因素產生負面影響。

本文是瀚亞與保誠合撰的白皮書的摘要,該白皮書詳細概述資本市場氣候轉型投資的框架,而「構建資本市場的全面轉型投資框架」為當中的重要章節。

「公正轉型」的基本概念是確保相關公司、社區及國家在適應未來氣候變化並為其作出貢獻時,並無忽略任何市場或行業。儘管所有國家在實現《巴黎協定》目標1方面均能發揮作用,但公正轉型應在於國家層面確認「共同但有區別的責任」。理想情況下,在考慮不同商業模式、轉型技術在經濟上的可行性以及社會影響後,此概念必須貫徹至行業及企業層面,其背後的基礎是氣候轉型融資的需求,資本市場可在這方面發揮重要作用。

轉型融資當前面臨的挑戰

到2030年2 ,氣候轉型每年將需要約2萬億美元的資金。由於規模龐大,資本市場是重要的融資平台;全球股票市場價值近106萬億美元,債券市場價值128萬億美元 3。透過資本市場推動轉型融資成為主流可帶來顯著影響,有助縮小融資缺口。然而,資本市場的潛力至今可能尚未完全兌現。這是由於我們難以找到一個能全面涵蓋公司層面各個要素的指標,相關指數既要合理地包含各市場及行業,又不能偏向減排或特定轉型活動。

當前的可持續發展金融分類法主要定義活動層面而非公司層面上的機會。這限制了符合資格的標準,有利那些綠色業務收入比例較大的公司。大多數情況下,這往往符合業務純粹涉及清潔技術及/或可再生能源的公司。

儘管行業機構4 已提供指引如何確定企業/資產是否符合轉型原則,但其並無明確指出哪類龐大數據可用於衡量兩者的一致性。現有數據解決方案往往較為代表那些以綠色收入為主的公司,或較注重減排目標及/或承諾5。

上述挑戰限制資產擁有者/管理公司的投資範圍。然而,投資組合忽略或排除較難減碳的資產,則無法實現真正影響;假如沒有這些資產,氣候目標無法實現。

包容且實用的投資框架

第一步是擴大合資格獲得轉型融資的公司範圍,包括致力減排並正邁向實現氣候目標最佳慣列的「棕色轉綠色」或「棕色轉淺棕色」6的公司。我們亦需要彈性區分新興市場及已發展市場。儘管情況及挑戰各異,但對該兩個市場採用相同標準及門檻有礙轉型投資,亦不符合《巴黎協定》「共同但有區別的責任」的原則。

我們的綜合轉型框架建議根據以下標準,識別業務已符合標準或在符合標準方面已取得可靠進展的公司:

- 國家及/或地區可持續發展融資分類法的綠色和琥珀色類別

- 綠色:提供氣候解決方案及/或符合1.5度或低於2度目標的公司

- 琥珀色:從棕色邁向綠色的公司,正致力邁向符合1.5度或低於2度的目標及/或在發展業務中進行轉型,例如高速增長經濟體的碳密集型行業相關公司,及/或正管理逐步減碳過程的公司(即燃煤發電廠)

- 格拉斯哥淨零金融聯盟(GFANZ)及氣候債券倡議組織(CBI)等國際行業機構的最佳轉型慣例準則

- 考慮所得結果是否充分涵蓋新興市場合資格的公司

- 考慮公正轉型的社會要素沒有被忽略

我們的框架考慮上述標準,同時顧及更具包容性和靈活性的需要,該框架使用當前第三方ESG及/或市場數據,從識別行動及成果兩個組成部分得出綜合評分。此雙重方針評估相關公司在轉型機遇(「更多良好」行動)和減排(「更少不良」結果)方面的努力。

該兩個組成部分的共同篩選因素包括有利宏觀經濟轉型的受惠程度,這些利好因素包括市場激勵及基於行動的推行措施,以及轉型機遇和減排成果的衡量標準。

具體而言,轉型機遇根據轉型解決方案產品開發週期各種前瞻性指標評估相關公司的行動,例如氣候緩解和適應的優質專利、資本支出及轉型解決方案的收入。這有助於盡早評估相關公司未來業務轉型是否符合標準。此篩選組成部分亦有助提高對氣候緩解及氣候適應解決方案的關注。

減排的評估將聚焦相關公司現有的減排及能源效率措施。這包括追溯性指標,例如減排趨勢,以及從可再生能源裝置到現有設備/系統節能升級作出低至高資本支出轉型的力度。其他衡量標準包括相關公司是否制定氣候策略及作出公開承諾(如有),以及其相關質素。

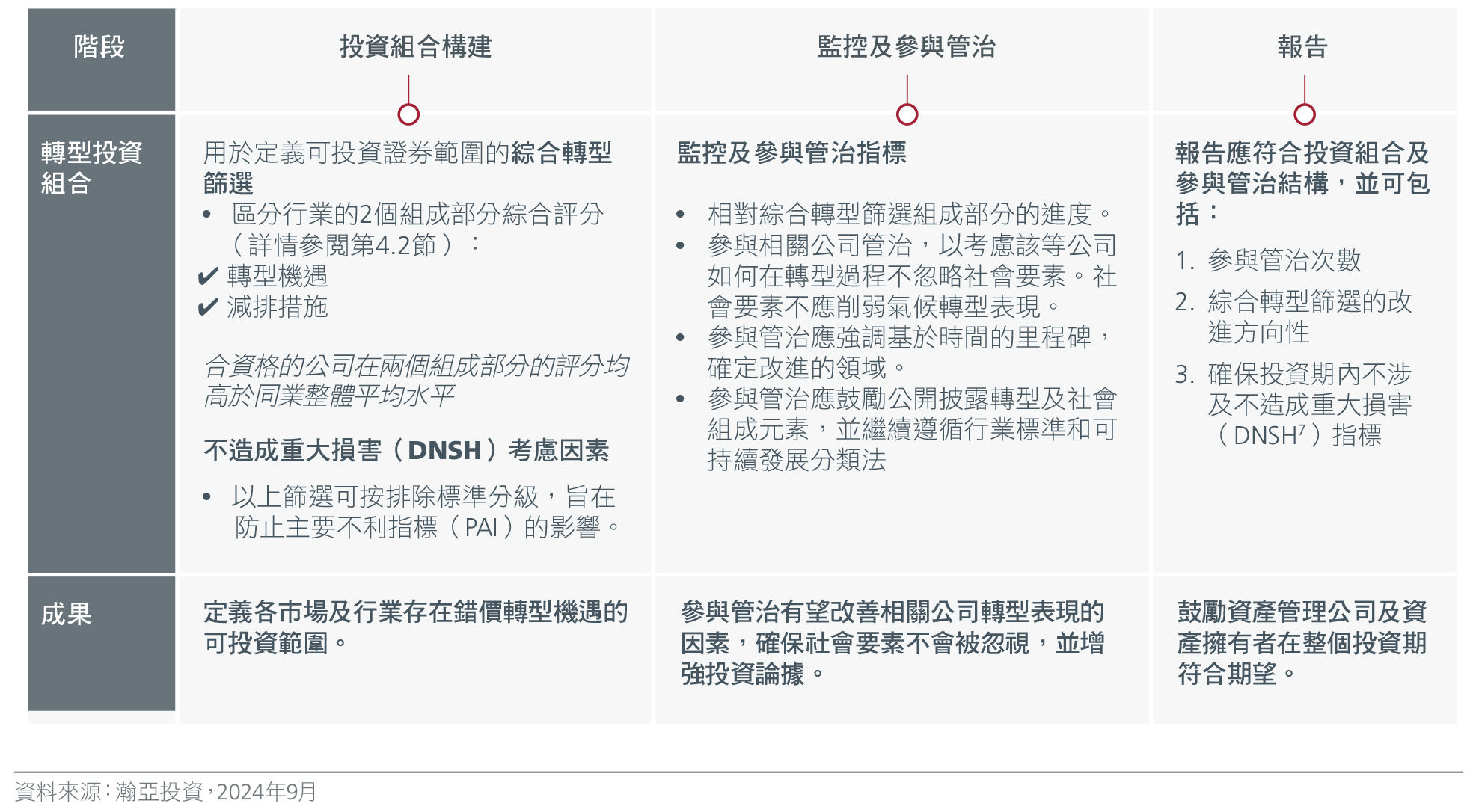

圖1:我們的公正轉型投資框架概覽

儘管如此,值得注意的是,公開承諾的存在/不存在本身並非篩選過程主要焦點,篩選過程仍然「以行動為基礎」。相對於同業整體平均水平,篩選的公司在綜合篩選兩項要素表現更佳,理想情況下這將促使公司投資組合願意並已經採取措施為氣候變化的未來作好準備。

因此,這些承諾的存在或不存在自然會納入持續參與管治里程碑的設計,同時還包括其他行動,例如監測社會要素作為轉型表現的增強或削弱因素,以及邁向符合國際框架及可持續發展金融目標的進展。

儘管篩選擴大合資格公司的範圍,但數據的數量及質素仍然至關重要。

為解決潛在數據限制,尤其是圍繞新興市場及部分高排放行業相關公司公開或經認證的淨零承諾,篩選聚焦於篩選指標,該等指標對應業務層面氣候轉型具體行動。鑑於公開目標對最佳慣例透明度的重要性,該框架還包括「將行動化為公開最佳慣例披露」的投資者與被投資方對話。如有必要,這可能包括投資持有期間尋求科學基礎目標倡議(SBTi)等組織的認證。

為何此框架脫穎而出

我們的綜合轉型篩選旨在識別各市場及行業的相關公司,該等公司致力在產品收入週期把握轉型(減緩及適應)機遇,同時限制排放風險。

透過主動識別真正致力透過可衡量行動和成果轉向更為可持續發展商業模式的公司,投資者可建立有效管理轉型風險及機遇的公司投資組合。此方針促使投資者能及早發現潛在錯價的資產。

我們的方法還透過監控及參與公司管治捕捉整個投資期,以追蹤持續良好轉型進展,監控社會因素不會影響轉型表現,並鼓勵加強披露及繼續符合國際框架。參與管治過程部分還包括制定基於時間的里程碑,以推動持續進展。

實現《巴黎協定》的目標需要加強轉型融資及投資。然而,多元化的形勢導致整個資本體系出現多種且往往不平衡的理解。事實上,氣候轉型基金過去數年不斷發展,成為最大氣候基金類別,資產規模達2,100億美元,去年增長25%8。然而,這些基金中,約70%追蹤以減排為主要目標的歐洲氣候轉型基準。僅有很少基金對收入進行篩選。

我們認為更具包容性、靈活及自下而上的框架可在公司層面縮小當前資本配置及管理的差距,並協助資產擁有者將資本配置到轉型投資組合中。這些投資組合有望受惠於資本市場未來對氣候風險的重新定價。結合整個投資期的主動型參與管治及報告,投資於上市股票及/或債券投資組合的資產管理公司及資產擁有者可大規模落實公正轉型概念。

請點選連結下載白皮書《資本市場氣候轉型投資框架》(僅提供英文版本)。

資料來源 :

1《巴黎協定》是於2016年就氣候變化簽署的國際條約。該條約涵蓋減緩和適應氣候變化以及相關融資。

2 國際能源署估計數字。

3 Impact Taskforce,2021年,《調動機構資本實現可持續發展目標及公正轉型》。

4 請參閱氣候債券倡議組織(CBI)、格拉斯哥淨零金融聯盟(GFANZ)及巴黎協定一致性投資倡議組織(PAII)。

5 晨星,2024年,氣候變化時代的投資:2023年回顧。

6 進行氣候轉型的「棕色」公司可能在投資期直至相應轉型結束日期(大多數具轉型成分的可持續發展金融分類法稱為「日落日期」)過渡至「淺棕色」模式 。因此,如果投資期處於該公司所在特定國家及行業可接受的淨零轉型範圍,則該公司可能處於棕色邁向淺棕色的營運模式,但仍繼續符合可持續發展金融分類法和其他行業指引的最佳慣例。

7 DNSH(「不造成重大損害」)的存在可確保在某特定領域促進可持續發展的投資,但不會在其他領域產生負面影響。

8 晨星,2023年12月。

本文件由瀚亞投資(香港)有限公司(「瀚亞投資香港」)編制,僅供數據參考。未經事先書面同意,不得翻印、刊發、傳閱、復制 或分派本文件全部或部份予其它任何人士。本文件並不構成任何證券之認購、買入或沽售的要約或建議。投資者未獨立核實本文件 內容前,不應採取行動。本文件所載任何意見或估算資料可能作出變更,恕不另行通告。本文件所載資料並未就任何人士的特定投 資目標、財務狀況或特殊需要作出考慮;因此,亦不會就任何收件人士或任何類別人士,基於本文件資料或估算意見所引致的直接 或間接損失作出任何擔保或賠償。過往表現,對經濟、證券市場或市場經濟走勢的預測、推斷、或估算,未必代表任何瀚亞投資香 港或瀚亞投資基金將來或有可能達致的表現。投資的價值及其收益,可跌亦可升。投資涉及風險,投資者或無法取回最初投資之金 額。瀚亞投資香港是英國Prudential plc. 的全資附屬公司。瀚亞投資香港和Prudential plc. 與一家主要在美國營運的Prudential Financial, Inc., 沒有任何關係。本文件由瀚亞投資(香港)有限公司刊發,並未經香港證監會審閱。

.jpg)