摘要

- 相似的投資組合存續期不一定帶來相似的波動風險

- 更細緻的分析方法或許能更準確評估存續期風險

- 專有的存續期指標能更準確捕捉存續期與貨幣之間的長期關係,幫助投資者在整個貨幣週期中保持投資信心

經修訂存續期﹙通常簡稱存續期﹚是衡量債券價格對利率變化的敏感度的指標。存續期以年數來表示,因為定息債券的價格主要取決於債券的剩餘期限,而債券的剩餘期限亦年數來表示。債券價格的變化與債券收益率的變化之間呈反比關係;債券收益率上升會導致債券價格下跌,而當債券收益率上升1%時,存續期越長的債券的價格跌幅就越大。

1. 相似的存續期會否帶來相似的風險?

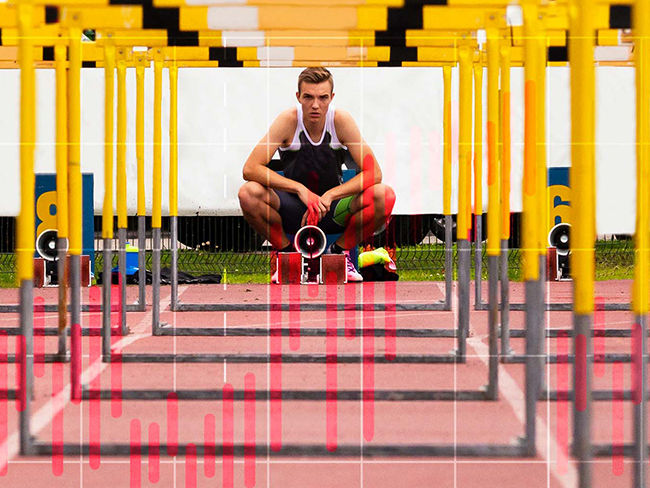

情況未必如此。例如,短期利率往往較長期利率上升得更快,而且相對於市況穩定的時期,短期利率在貨幣緊縮週期期間的波幅往往較高。因此,即使數值相同,來自2年期債券與來自10年期債券的存續期亦有可能展現不同波幅。圖1。2年期債券收益率相對於10年期債券收益率的相對波幅通常取決於貨幣週期階段。

圖1:美國2年期政府債券與美國10年期政府債券收益率波幅的比較

資料來源:彭博及瀚亞投資,截至2024年9月20日

2. 債券的計價貨幣會否影響收益率波幅?

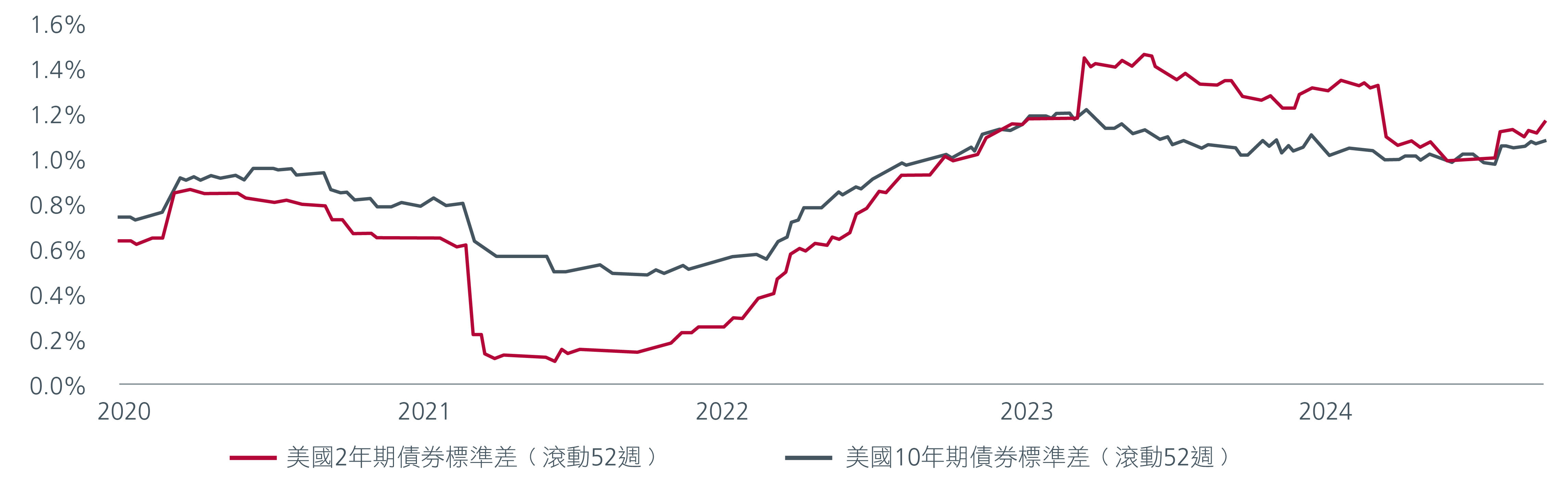

當然會。從圖2所見,在新冠疫情開始後的18個月內,新加坡10年期政府債券收益率的波幅與美國10年期政府債券收益率的波幅相若。當時,聯儲局及新加坡金融管理局等全球央行同步推出貨幣刺激措施以維持低利率。然而,在新冠疫情前後,由於全球貨幣政策的協同程度較低,美國債券收益率的波幅一直高於新加坡債券收益率。

圖2:美國10年期債券與新加坡10年期債券的收益率波動比較

資料來源:彭博及瀚亞投資,截至2024年9月20日

3. 你能否說明傳統上如何使用存續期來衡量投資組合風險?

我們同時持有美元及亞洲當地貨幣債券的亞洲債券策略充分體現了存續期的作用。我們在構建債券投資組合時一般會匹配基準指數的風險特性,再加入/減去我們認為有助策略跑贏指數的主動持倉。策略的存續期通常與基準相若。

從圖3所見,某一特定策略的整體存續期為4.8年,其中3.35年來自美元債券,其餘來自亞洲當地貨幣債券,而基準指數100%由美元債券組成,存續期為4.45年,主動存續期(即投資組合存續期與基準存續期之間的差異)為0.35年,該策略超配亞洲當地貨幣債券(尤其是新加坡元)存續期,低配美元債券存續期。

圖3:按貨幣劃分的存續期分佈

資料來源︰瀚亞投資,截至2023年12月底

在圖4中,我們按照剩餘期限來分解投資組合、基準存續期及主動存續期;該投資組合超配中長期債券,低配短期債券。總主動存續期與圖3相同(0.35年),但我們以剩餘期限而非貨幣作為分析基礎,在另一個層面上分解該存續期數值。

圖4:按剩餘期限劃分的存續期分佈

資料來源︰瀚亞投資,截至2023年12月底

根據上述存續期劃分例子,僅觀察整體主動存續期數據可能會得出這個結論:該策略超配存續期,因此其毫無疑問看好後市。這樣的結論並不正確,並需要以細緻的方法進行分析。

4. 評估投資組合風險時,還需考慮哪些層面?

正如我們從歷史波幅圖表中所見,視乎剩餘期限1、貨幣週期階段及債券的貨幣,單一債券一個單位的存續期風險可能會導致波動風險的增減。

調整債券期限與貨幣之間的波幅及相關性有助更好地評估投資組合的風險,尤其是相對於基準指數的風險。忽視這些關係可能會導致不知情的投資決策,例如利率敏感度過高或缺乏利率敏感度。

在圖5中,我們展示了前文討論的傳統存續期衡量指標在調整各期限與國家之間的長期波幅及相關性後,如何將主動存續期的數值由正數(+0.35)轉為負數(-0.33)。

經調整存續期為負數的主因是策略為了配置新加坡元計價債券而河減少配置美元計價債券,因為正如我們之前所見,新加坡政府債券收益率的波幅低於美國政府債券收益率。

圖5:傳統存續期與經啤打調整存續期

資料來源︰瀚亞投資,截至2023年12月底

我們專有的經調整存續期衡量指標通常使用長期協方差進行校準,以更好地捕捉期限與貨幣在整個經濟週期中的預期關係。因此,假設這些長期關係成立,上述策略實際上較傳統主動存續期衡量標準(+0.35)所顯示的更偏向防守性(-0.33)。

5. 聯儲局已經開始放寬政策,存續期如何影響你的投資組合?

過去一年,美元利率波幅顯著加劇。市場參與者最初預期聯儲局放寬政策,但美國當前的經濟狀況影響了聯儲局的政策走向,市場參與者因此重新調整預期。美國勞動市場的韌性及服務業持續通脹尤其導致長存續期交易變得複雜—這類交易傳統上被視為在聯儲局開始放寬政策時捕捉利率上升機會的投資策略。

隨著聯儲局減息或暗示即將減息,其他貨幣市場的存續期預計將與美元存續期同時造好。投資這些市場的存續期不僅表達了對政策放寬的觀點,更能帶來減低投資組合波幅的額外好處,而鑑於利率走向未必線性,這種特性可能有利表現。

隨著我們將非美元存續期納入投資組合以反映看好存續期前景的觀點,經啤打調整存續期分析提供了更精準評估波幅貢獻的途徑。這種分析在市況變化時將有助為投資組合進行主動再平衡。

資料來源 :

1 指定息債券

本文件由瀚亞投資(香港)有限公司(「瀚亞投資香港」)編制,僅供數據參考。未經事先書面同意,不得翻印、刊發、傳閱、復制 或分派本文件全部或部份予其它任何人士。本文件並不構成任何證券之認購、買入或沽售的要約或建議。投資者未獨立核實本文件 內容前,不應採取行動。本文件所載任何意見或估算資料可能作出變更,恕不另行通告。本文件所載資料並未就任何人士的特定投 資目標、財務狀況或特殊需要作出考慮;因此,亦不會就任何收件人士或任何類別人士,基於本文件資料或估算意見所引致的直接 或間接損失作出任何擔保或賠償。過往表現,對經濟、證券市場或市場經濟走勢的預測、推斷、或估算,未必代表任何瀚亞投資香 港或瀚亞投資基金將來或有可能達致的表現。投資的價值及其收益,可跌亦可升。投資涉及風險,投資者或無法取回最初投資之金 額。瀚亞投資香港是英國Prudential plc. 的全資附屬公司。瀚亞投資香港和Prudential plc. 與一家主要在美國營運的Prudential Financial, Inc., 沒有任何關係。本文件由瀚亞投資(香港)有限公司刊發,並未經香港證監會審閱。