Tổng quan

Đến năm 2026, tầng lớp thu nhập trung bình dự kiến sẽ chiếm gần 30% dân số Việt Nam. Đầu tư vào thị trường chứng khoán Việt Nam là một trong những cách để tiếp cận các ngành được hưởng lợi từ sự phát triển tầng lớp trung lưu Việt Nam và kiến thức địa phương có thể giúp bạn làm quen với luật pháp và quy định của thị trường.

Tầm quan trọng của Việt Nam trong chuỗi cung ứng toàn cầu ngày càng tăng, sản xuất và xuất khẩu của Việt Nam cũng góp phần thúc đẩy phát triển kinh tế. Từ năm 2012 đến 2022, tốc độ tăng trưởng xuất khẩu bình quân hàng năm của Việt Nam dự kiến đạt 2%, nhanh hơn gấp 4 lần tốc độ tăng trưởng bình quân toàn cầu. Tốc độ tăng trưởng kinh tế bình quân hàng năm cùng kỳ là 6%, dự kiến sẽ đạt 4,7% vào năm 2023 và 5,5% vào năm 2024.

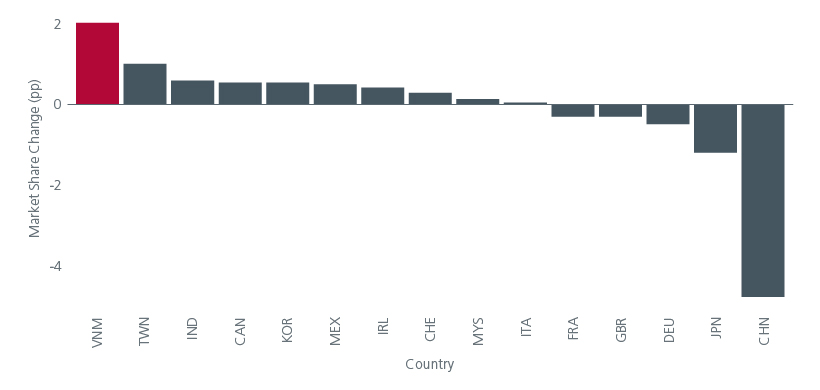

Trong những năm gần đây, các tập đoàn như Samsung, Google, Microsoft và Apple đã chuyển một số chuỗi cung ứng của họ sang Việt Nam như một phần của chiến lược "Trung Quốc cộng một". Đáng chú ý, thị phần hàng hóa nhập khẩu vào Mỹ của Việt Nam đã tăng 2% trong giai đoạn 2017-2022. Hình 1. Vốn đầu tư trực tiếp nước ngoài của Việt Nam dự kiến sẽ đạt kỷ lục 22,4 tỷ USD vào năm 2022 và 20,21 tỷ USD trong 9 tháng đầu năm 2023, trong đó ngành sản xuất, chế biến chiếm tỷ trọng lớn nhất.

Hình 1. Sự thay đổi thị phần nhập khẩu của Mỹ trong top 15 nước nhập khẩu (2017-2022)

Nguồn: UNComtrade. Dữ liệu tháng 4/2023

Trong những năm qua, đầu tư cơ sở hạ tầng và các hiệp định thương mại tự do của Việt Nam đã giúp thúc đẩy sản xuất và thương mại. Đầu tư công và tư nhân vào cơ sở hạ tầng chiếm 5,6% GDP, cao nhất Đông Nam Á và chỉ đứng sau Trung Quốc ở Châu Á44. Cải cách kinh tế đã thúc đẩy tăng trưởng kinh tế trong nước bằng cách thúc đẩy thương mại, doanh nghiệp tư nhân và đầu tư nước ngoài. Vào tháng 9 năm 2023, Hoa Kỳ sẽ hình thành quan hệ đối tác chiến lược toàn diện thứ 6 với Việt Nam, sau Trung Quốc (2008), Nga (2012), Nhật Bản (2014), Ấn Độ (2016) và Hàn Quốc (2022).

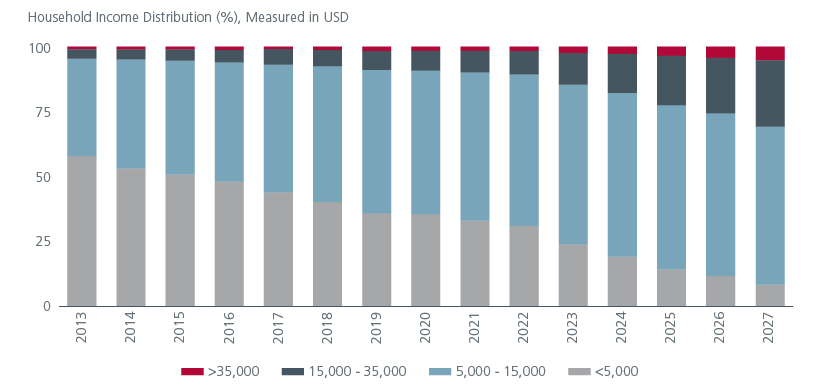

Tăng trưởng kinh tế mạnh mẽ và thị trường lao động ngày càng phát triển đang tạo ra tầng lớp trung lưu đang phát triển nhanh chóng. Hình 2. Tầng lớp trung lưu hiện chiếm 13% dân số (tương đương 97 triệu người) và dự kiến sẽ tăng gấp đôi vào năm 202655. Trong khi đó, thu nhập bình quân đầu người dự kiến sẽ đạt 7.500 USD vào năm 20306.

Hình 2. Tầng lớp trung lưu đang phát triển ở Việt Nam

Nguồn: Dự báo EIU; Phân tích OOSGA. Tháng 4 năm 2023.

Thị trường chứng khoán đang phát triển của Việt Nam

Đầu tư vào thị trường chứng khoán Việt Nam là một trong những cách để các nhà đầu tư tiếp cận các ngành được hưởng lợi từ sự phát triển của tầng lớp trung lưu Việt Nam.

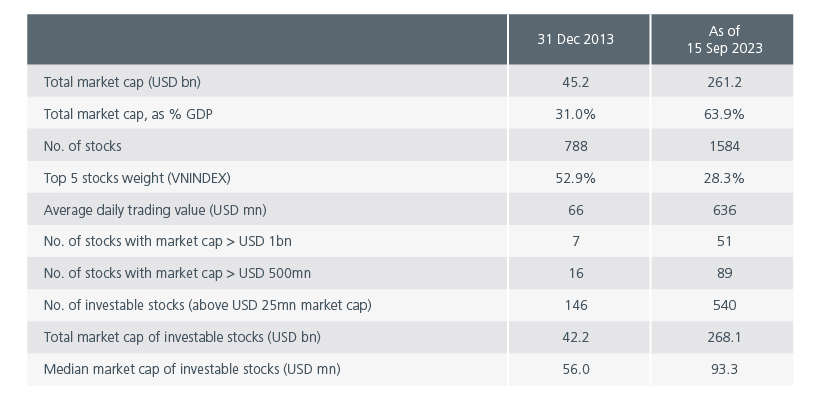

Sự tăng trưởng của thị trường chứng khoán Việt Nam gần như phù hợp với sức sống kinh tế của Việt Nam. Kể từ tháng 12 năm 2013, vốn hóa thị trường tính bằng đô la Mỹ đã tăng hơn 5 lần tính theo USD và tỷ trọng của nó trong GDP đã tăng gần gấp đôi. Thị trường cũng trở nên đa dạng hơn, với 5 cổ phiếu hàng đầu chiếm 23% chỉ số VNindex, giảm từ mức 53% một thập kỷ trước. Xem hình 3. Trong khi đó, lợi nhuận dự kiến sẽ tăng trưởng với tốc độ tăng trưởng kép hàng năm là 16,2% mỗi năm từ năm 2013 đến năm 20277.

Hình 3. Tổng quan về thị trường chứng khoán Việt Nam

Nguồn: Bloomberg, tính lại bởi EIVN. Tính đến ngày 15 tháng 9 năm 2023

VNINDEX giao dịch ở mức định giá P/E 13,5 lần, gần 1 độ lệch chuẩn dưới mức trung bình lịch sử. Trong khi đó, tỷ lệ P/E của thị trường trong 12 tháng là 10 lần, thấp hơn gần 2 độ lệch chuẩn so với mức trung bình lịch sử. Tỷ lệ nợ trên vốn chủ sở hữu trong khu vực phi tài chính là khoảng 60-70% và đòn bẩy dường như có thể quản lý được.

Cơ hội từ thu nhập bình quân ngày càng tăng

Tài chính - Tầng lớp trung lưu đang phát triển nhanh chóng ở Việt Nam sẽ thúc đẩy sự thâm nhập của các sản phẩm và dịch vụ bán lẻ. Điều này kết hợp với nhu cầu tín dụng mạnh mẽ trong lĩnh vực sản xuất của Việt Nam, được kỳ vọng sẽ thúc đẩy tăng trưởng tín dụng. Dư nợ dự kiến sẽ tăng trưởng với tốc độ tăng trưởng kép hàng năm (CAGR) là 12% từ năm 2021 đến năm 2030, đạt 1,3 tỷ USD.

Chúng tôi kỳ vọng doanh thu của ngành tài chính sẽ tăng trong dài hạn do tỷ suất lợi nhuận ròng được cải thiện, chi phí thấp hơn và thu nhập từ phí tăng lên.

Người tiêu dùng - Sự tăng trưởng của tầng lớp trung lưu ở Việt Nam cũng sẽ thúc đẩy tăng trưởng tiêu dùng, với tổng doanh số bán lẻ dự kiến sẽ tăng thêm với tốc độ trung bình hàng năm là 6,4% lên 167 tỷ USD trong giai đoạn 2021-2027. Các kênh bán hàng trực tuyến dự kiến sẽ vẫn giữ vai trò quan trọng, với doanh số thương mại điện tử dự kiến sẽ chiếm 19% doanh số bán lẻ vào năm 2027, tăng từ mức 11% vào năm 2021. Kỳ vọng về thu nhập của lĩnh vực tiêu dùng sẽ được thúc đẩy bởi cơ cấu của sản phẩm, với tỷ suất lợi nhuận cao hơn sẽ cải thiện tỷ suất lợi nhuận được xác định bởi doanh số bán hàng thông qua các kênh bán hàng thay thế.

Bất động sản - Do quá trình đô thị hóa và tăng trưởng dân số của Việt Nam, nhu cầu nhà ở dự kiến sẽ tăng trong những năm tới. Với dân số đô thị tăng gấp đôi trong 30 năm qua, Việt Nam đã trải qua một trong những cuộc chuyển đổi đô thị ấn tượng nhất trên thế giới. Tốc độ đô thị hóa của Việt Nam kể từ năm 2010 ước tính đạt khoảng 3%/năm, cao hơn mức trung bình của Đông Nam Á là 2,5%. Đến năm 2039, một nửa dân số Việt Nam sẽ sống ở khu vực thành thị, tăng từ mức 39% vào năm 2022 và con số này sẽ đạt 60% vào năm 2050, theo dự báo mới nhất của Liên Hợp Quốc.

Giống như hầu hết các nền kinh tế mới nổi, quỹ đạo tăng trưởng hiếm khi thuận buồm xuôi gió. Chẳng hạn, thị trường bất động sản Việt Nam hiện đang gặp khó khăn do thanh khoản thắt chặt và doanh số bán yếu, có thể dẫn đến nợ xấu của các ngân hàng gia tăng. Các công ty hàng tiêu dùng của Việt Nam cũng nỗ lực hơn nữa để duy trì lòng trung thành với thương hiệu. Một nghiên cứu gần đây do McKinsey & Company thực hiện cho thấy 66% người tiêu dùng Việt Nam đã chuyển đổi thương hiệu để tìm kiếm giá trị tốt hơn sau cuộc khủng hoảng COVID-19. Người tiêu dùng Việt Nam cũng coi trọng chất lượng hơn (43%) và tính bền vững (12%). Đầu tư vào các lĩnh vực này sẽ đòi hỏi một cách tiếp cận tích cực để xác định các nhà đầu tư dài hạn.

Đầu tư sớm sẽ có lợi

Việt Nam mong muốn nâng cấp thị trường chứng khoán "cận biên" lên thị trường "mới nổi" ở ít nhất một số chỉ số chính vào năm 2025. Việc phân loại này có thể dẫn dòng vốn từ 1 đến 3 tỷ đô la chảy vào các quỹ thụ động. Sự tham gia của nước ngoài nhiều hơn làm tăng tính thanh khoản và hiệu quả của thị trường. Việc phân loại lại này hiện đang phải đối mặt với hai thách thức lớn - i) yêu cầu cấp vốn trước để mua cổ phiếu và ii) hạn chế về sở hữu nước ngoài tại Việt Nam.

Chính phủ đang cố gắng giải quyết những thách thức này. Hệ thống giao dịch chứng khoán mới dự kiến ra mắt vào cuối năm 2023 sẽ mang đến những sản phẩm, giải pháp giao dịch và thanh toán mới, đưa thị trường tiến gần hơn một bước tới vị thế dẫn đầu thị trường. Việt Nam cũng có kế hoạch thành lập một trung tâm thanh toán bù trừ theo mô hình đối tác tập trung. Với phương thức thanh lý mới này, Việt Nam hy vọng sẽ đáp ứng được yêu cầu hiện tại về việc mua lại cổ phiếu trước khi cấp vốn. Đồng thời, việc đưa ra các chứng chỉ lưu ký không có quyền biểu quyết, một giải pháp nhằm giải quyết các hạn chế của thị trường đối với sở hữu nước ngoài, có thể cải thiện khả năng tiếp cận thị trường cho các nhà đầu tư quốc tế.

Thu nhập ngày càng tăng của tầng lớp trung lưu Việt Nam đang mang đến cho các nhà đầu tư cơ hội hưởng lợi từ thị trường chứng khoán trong nước. Vì thị trường vẫn đang trong giai đoạn phát triển sơ khai nên các nhà đầu tư sớm có thể gặp phải những trở ngại và thay đổi về luật pháp, nhưng về lâu dài họ có thể thu về lợi nhuận đáng kể. Đầu tư vào nghiên cứu và phân tích cơ bản đòi hỏi nhiều thời gian và công sức hơn từ các nhà đầu tư vì số lượng nghiên cứu cơ bản thấp hơn so với các thị trường phát triển. Tuy nhiên, phạm vi nghiên cứu hẹp hơn có thể mang lại nhiều cơ hội alpha hơn. Hiểu biết chuyên môn thực tế và kinh nghiệm địa phương có thể giúp các nhà đầu tư xem xét các cơ hội và rủi ro khi đầu tư vào Việt Nam.

Sources:

1 World Bank. Data as of August 2023.

2 World Bank. October 2023.

3 Foreign Investment Agency. Ministry of Planning and Investment, Vietnam.

4 Open Development Vietnam.

5 OECD. Under pressure: The squeezed middle class.

6 Enterprise Singapore August 2023.

7 Fiinpro. August 2023.

8 Finpro platform. As of 18 October 2023.

9 Fitch Solutions. 2023.

10 Vietnamese consumer sentiment heading into 2023. McKinsey & Company.

11 CFA Institute. The Emerging Asia Pacific Capital Markets: Vietnam. April 2021.

Singapore by Eastspring Investments (Singapore) Limited (UEN: 199407631H)

Australia (for wholesale clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore, is exempt from the requirement to hold an Australian financial services licence and is licensed and regulated by the Monetary Authority of Singapore under Singapore laws which differ from Australian laws

Hong Kong by Eastspring Investments (Hong Kong) Limited and has not been reviewed by the Securities and Futures Commission of Hong Kong.

Indonesia by PT Eastspring Investments Indonesia, an investment manager that is licensed, registered and supervised by the Indonesia Financial Services Authority (OJK).

Malaysia by Eastspring Investments Berhad (531241-U).

Thailand by Eastspring Asset Management (Thailand) Co., Ltd.

United States of America (for institutional clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore and is registered with the U.S Securities and Exchange Commission as a registered investment adviser.

European Economic Area (for professional clients only) and Switzerland (for qualified investors only) by Eastspring Investments (Luxembourg) S.A., 26, Boulevard Royal, 2449 Luxembourg, Grand-Duchy of Luxembourg, registered with the Registre de Commerce et des Sociétés (Luxembourg), Register No B 173737.

Chile (for institutional clients only) by Eastspring Investments (Singapore) Limited (UEN: 199407631H), which is incorporated in Singapore and is licensed and regulated by the Monetary Authority of Singapore under Singapore laws which differ from Chilean laws.

The afore-mentioned entities are hereinafter collectively referred to as Eastspring Investments.

The views and opinions contained herein are those of the author, and may not necessarily represent views expressed or reflected in other Eastspring Investments’ communications. This document is solely for information purposes and does not have any regard to the specific investment objective, financial situation and/or particular needs of any specific persons who may receive this document. This document is not intended as an offer, a solicitation of offer or a recommendation, to deal in shares of securities or any financial instruments. It may not be published, circulated, reproduced or distributed without the prior written consent of Eastspring Investments. Reliance upon information in this document is at the sole discretion of the reader. Please carefully study the related information and/or consult your own professional adviser before investing.

Investment involves risks. Past performance of and the predictions, projections, or forecasts on the economy, securities markets or the economic trends of the markets are not necessarily indicative of the future or likely performance of Eastspring Investments or any of the funds managed by Eastspring Investments.

Information herein is believed to be reliable at time of publication. Data from third party sources may have been used in the preparation of this material and Eastspring Investments has not independently verified, validated or audited such data. Where lawfully permitted, Eastspring Investments does not warrant its completeness or accuracy and is not responsible for error of facts or opinion nor shall be liable for damages arising out of any person’s reliance upon this information. Any opinion or estimate contained in this document may subject to change without notice.

Eastspring Investments companies (excluding joint venture companies) are ultimately wholly owned/indirect subsidiaries of Prudential plc of the United Kingdom. Eastspring Investments companies (including joint venture companies) and Prudential plc are not affiliated in any manner with Prudential Financial, Inc., a company whose principal place of business is in the United States of America or with the Prudential Assurance Company Limited, a subsidiary of M&G plc (a company incorporated in the United Kingdom).