瀚亞投資

- 隨著市場因應聯儲局政策轉向進行部署,貨幣市場基金投資者面臨回報下降及無法實現投資目標的風險。債券提供鎖定當前吸引收益率以及捕捉資本增值潛力的機會。話雖如此,投資者應關注不太直觀的存續期策略以及市場認定的「最佳點」。

- ESG投資熱潮或許正在退卻,但我們認為ESG風險仍被低估。了解並善用這些風險可能是實現超額回報的潛在來源。

- 透過靈活的存續期管理、深入的信貸研究及持續的ESG參與,主動型債券基金經理能夠化危為機。

聯儲局主席鮑威爾在8月的傑克遜霍爾會議上表明將在9月減息,並警告美國勞動市場的下行風險已經增加。撰寫本文時1,債券市場定價預期2024年剩餘時間將減息100個基點,但債券市場往往反應過度—2024年年初,市場預計將減息7次。

堅持投資長期債券

隨著市場因應聯儲局政策轉向進行部署,投資者可能面臨的最大風險之一是投放在貨幣市場基金的資金回報率不斷下降。據報目前全球貨幣市場基金規模達6.2萬億美元2。隨著央行減息,債券將受惠於資本增值,尤其是存續期較長的債券。亞洲方面,債券收益率處於十年高位,亦為投資者帶來吸引的收益來源。

然而,雖然存續期較長的債券似乎是一筆簡單的交易,但我們注意到未來數月仍存在很多不確定因素。中東衝突擴散可能引起石油供應衝擊,並再次觸發通脹憂慮。美國大選動向的變化亦可能影響市場信心及風險溢價。隨著聯儲局在避免經濟衰退與控制通貨復脹之間尋求微妙平衡,因此市場仍有可能連番波動。

美國財政預算赤字使得長遠形勢更為複雜。如果共和黨在即將舉行的大選中掌控眾議院、參議院及總統府,則存在財政開支增加的風險,從而可能推高收益率。由於市場觀點可能迅速變化,存續期持倉需要靈活管理。與此同時,透過在債券投資組合中偏好優質債券,投資者應能更有效應對市場波動。

尋找真正的最佳選擇

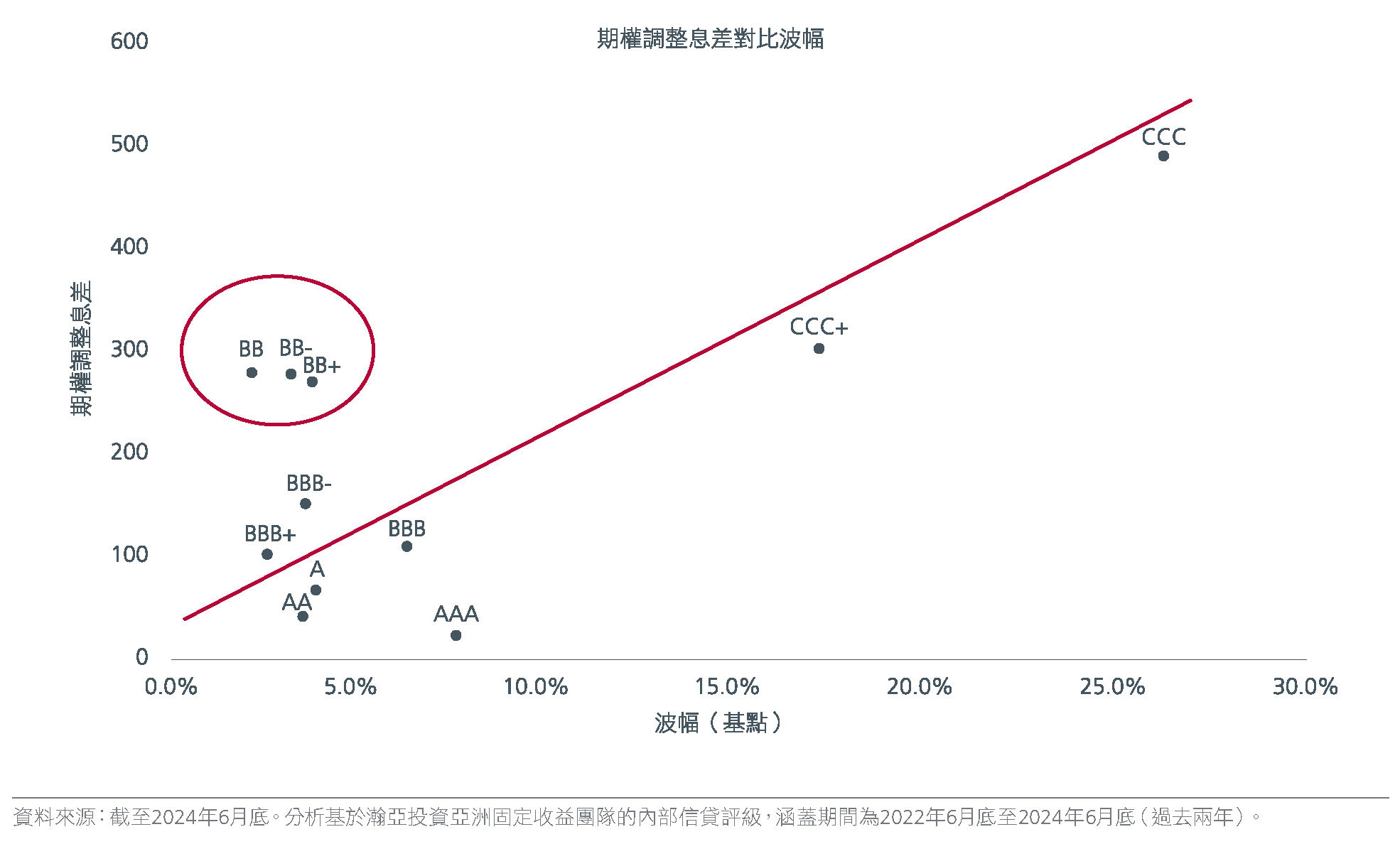

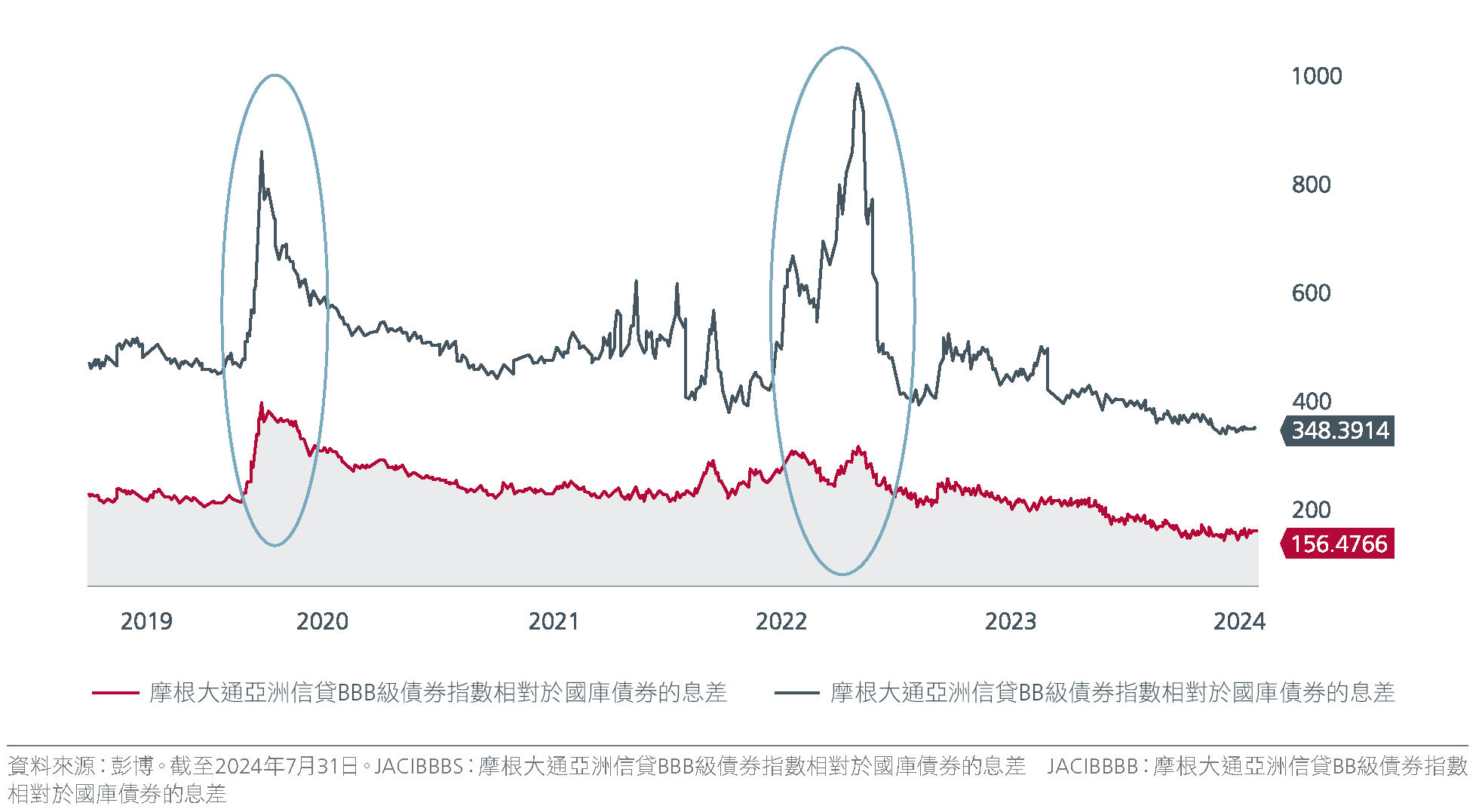

隨著投資者開始鎖定收益率,部分投資者將亞洲債券市場中的BB級信貸視為最佳選擇。BB級債券的評級低於投資級別債券,雖然屬於非投資級別,但其中很多債券被認為具備穩定的基本因素及評級上調的潛力。因此,相對於投資級別信貸,BB級債券的收益率增幅﹙介乎100至150個基點)顯得吸引,尤其是考慮到其低波幅特性。根據我們的分析,BB級債券的波幅似乎低於BBB級債券。見圖1。

圖1. 期權調整息差對比波幅

透過深入分析,我們發現了亞洲BB級債券低波幅的原因。目前的BB級債券市場由印度信貸主導,這些信貸受到印度強勁的結構性增長趨勢及充足的國內流動性支持,因此其估值更接近投資級別債券。

上述分析亦因債券市場長期低波幅而受到扭曲,此情況往往為BB級信貸創造有利環境。然而,如果我們觀察最近兩個債券波幅高的時期,例如新冠病毒疫情爆發期間以及聯儲局在2022年下半年展開新一輪激進加息週期時,BB級債券的拋售程度遠高於BBB級債券。圖2。

圖2. 亞洲BB級債券及BBB級債券的息差表現

因此,投資者需承擔當中風險。這並不表示市場上沒有吸引的BB級債券,但顯然BB級信貸各有不同,我們仍然強烈主張進行深入的信貸研究及嚴格的盡職調查。

應對ESG風險以實現超額回報

投資者在仔細考慮存續期、信貸及貨幣風險時,可能仍然低估了具有重大財務影響的環境、社會及管治﹙ESG﹚風險。如果我們將Gartner技術成熟度曲線(追蹤新科技或創新由過度追捧至泡沫破裂的發展階段的指標)應用於ESG投資,鑑於對漂綠行為的憂慮及對ESG行動主義的反感,ESG投資似乎已經過了炒作階段,投資者或正處於普遍失望的時期3。圖3。

圖3. Gartner技術成熟度曲線

我們認為,對ESG投資的炒作減弱是正面發展,亦是探討具有重大財務影響的ESG風險的時機。事實上,氣候、社會及管治風險對公司構成真正的財務影響,並在中期內影響其經濟可行性及盈利能力。最近數月,勞資糾紛已導致亞洲幾間汽車製造商的營運受阻。與此同時,水資源短缺會增加高度依賴水作為生產投入的企業的營運壓力。除了農業及食品與飲料行業外,其亦會影響紡織、鋼鐵生產及製藥業。水災等極端氣候事件亦會嚴重損害資產價值。了解這些風險、其重要性以及公司如何調整其業務模式來應對這些風險,有助為投資者帶來豐厚的中長線回報。

化危為機

本文描述的各種風險絕非詳盡無遺。然而,所有風險均為主動型債券投資者帶來機會,透過信貸分析、存續期、貨幣及流動性管理來產生超額回報。這一點在未來數月尤其重要,因為市場波動預計將持續高企,而美國亦將推行新的利率政策。駕馭ESG風險及機會亦可成為超額回報的重要來源。除了簡單地排除及避免投資可能面臨監管制裁、社會問題及管治失誤的公司外,投資者亦需透過積極參與,發掘被低估的投資機會,並識別那些致力評估及解決具有重大財務影響的ESG風險的公司。由於亞洲地區具備加速能源轉型的龐大潛力,為高碳排放公司提供資金以轉向更可持續慣例的轉型債券預計將迅速增長4,這將為主動型債券基金經理帶來充足空間,把風險轉化成投資機遇。

資料來源 :

1 截至2024年8月27日

2 彭博。截至2024年8月。

3 https://www.weforum.org/agenda/2023/08/heres-where-we-are-in-the-esg-investing-hype-cycle/

4 https://www.theasset.com/article/52120/global-sustainable-bond-issuance-falls-20-in-q2

本文件由瀚亞投資(香港)有限公司(「瀚亞投資香港」)編制,僅供數據參考。未經事先書面同意,不得翻印、刊發、傳閱、復制 或分派本文件全部或部份予其它任何人士。本文件並不構成任何證券之認購、買入或沽售的要約或建議。投資者未獨立核實本文件 內容前,不應採取行動。本文件所載任何意見或估算資料可能作出變更,恕不另行通告。本文件所載資料並未就任何人士的特定投 資目標、財務狀況或特殊需要作出考慮;因此,亦不會就任何收件人士或任何類別人士,基於本文件資料或估算意見所引致的直接 或間接損失作出任何擔保或賠償。過往表現,對經濟、證券市場或市場經濟走勢的預測、推斷、或估算,未必代表任何瀚亞投資香 港或瀚亞投資基金將來或有可能達致的表現。投資的價值及其收益,可跌亦可升。投資涉及風險,投資者或無法取回最初投資之金 額。瀚亞投資香港是英國Prudential plc. 的全資附屬公司。瀚亞投資香港和Prudential plc. 與一家主要在美國營運的Prudential Financial, Inc., 沒有任何關係。本文件由瀚亞投資(香港)有限公司刊發,並未經香港證監會審閱。