內容摘要

- 儘管日本股市在2023年大幅上升,我們的日本團隊認為市場仍有上升空間

- 結構性改革將是跨越多年的投資主題,並將推動市場出現持續的估值重估

- 儘管日本的估值較同類已發展市場便宜,但投資者對日本的配置仍然偏低

日本股市在2023年表現領先;以日圓計算,東證股價指數及日經225指數的年回報率分別達25%及28%,並在年底以33年高位收結。持續的企業改革及不斷改善的股本回報率利好投資氣氛,而日圓疲弱則有助提高日本出口商的利潤。2024年1月,受持續的樂觀氣氛帶動,東證股價指數攀升至34年高位。關鍵問題是日本股市的強勁表現能否持續。

去年年初,我們在與企業行政總裁的對話中指出,日本似乎正在進入新的階段——對價格紀律及提高利潤的關注度大幅提高。日本銀行的短觀調查﹙Tankan Survey﹚顯示,2023年,日本企業將成本升幅轉嫁消費者的能力為過去20年最高。值得欣慰的是,推動此新階段的力量似乎將持續存在。因此,我們發現目前的環境較近年更接近正常化,不斷改善的趨勢基本因素正推動股價上升。

改革將繼續支撐股市

過去十年的改革導致利潤率上升。這種趨勢有可能持續下去。多間公司的市帳率低於1倍,因此東京證券交易所﹙東證交易所﹚要求上市公司披露其改善計劃,對表現欠佳的公司的管理團隊造成特別大的壓力。由於不願意被視為落後於大市,多間公司或會遵循相關要求。

東證交易所的企業管治改革以及股本回報率上升的潛力對市場的「價值」端構成重大影響。在第一階段,公司尋求透過更易達成的目標來提高股本回報率,例如運用多餘現金及解除交叉持股,然後將所得資金用於股份回購。雖然多間大型公司已經宣佈這類計劃,但展望未來,我們預計更多中小型公司將推出類似計劃。由於這些股票中有很多的市帳率低於一倍,加上資產負債表穩健,它們有最大機會受惠於東京證交所近期的舉措。

企業改革的第二階段對於持續的資產負債表效率及長期盈利能力至關重要,這涉及到分拆表現遜色的業務部門,並透過削減成本及更有效的資本配置來改善業務前景。這是一個跨越多年的結構性主題,我們目前僅處於旅程的中途。最終,不斷改善的股本回報率應推動持續的估值重估。

推動儲蓄轉化成投資的因素已經出現

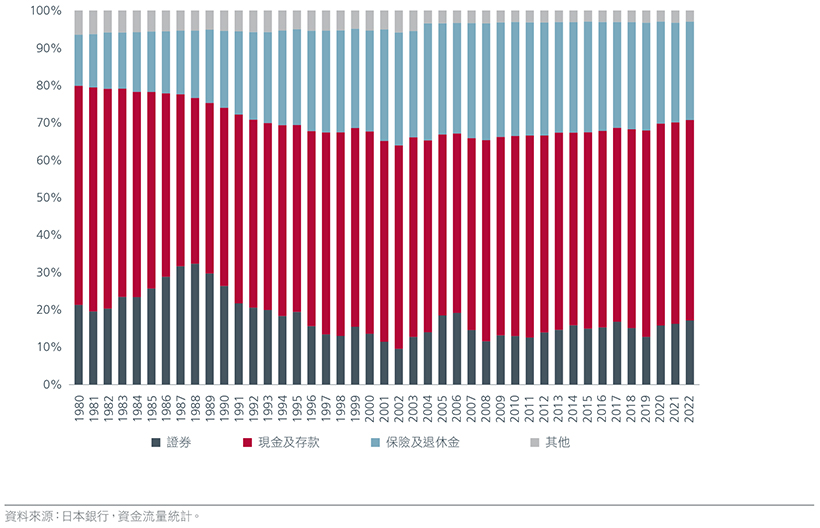

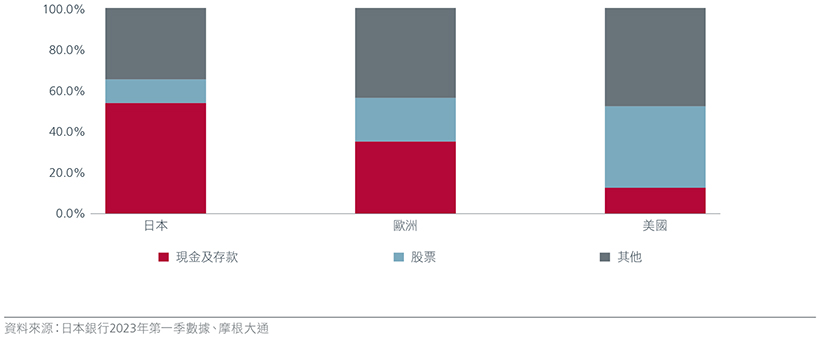

日本的高儲蓄率聞名於世。日本超過一半的家庭資產以現金及存款形式持有。相比同類已發展市場,對其他金融資產的配置仍然偏低。

圖1:日本家庭資產分佈

多年以來,日本政府鼓勵將儲蓄轉為投資的努力並未帶來顯著成效。然而,日本個人儲蓄帳戶(NISA)政策的近期變化或會刺激投資。修訂後的計劃擴大了年度投資限額,並將免稅期延長至無限期,應鼓勵零售投資者增加投資。

希望此政策將推動市場行為改變,使券商及投資公司專注於長期回報,而企業則專注於持續的盈利能力及企業管治的改善。

圖2:各地區的個人金融資產比例

利率正常化被視為利好因素

隨著國內需求及通脹上升,日本似乎正在過渡至更高增長的環境。好消息是,2022年由輸入性通脹等暫時性因素引起的定價壓力正在被更持久的服務價格通脹所取代。雖然近年的實際工資表現落後,但隨著成本推動的通脹放緩,加上由於勞動力短缺的情況加劇,即將進行的春季工資談判預計將延續去年工資強勁增長的趨勢,實際工資的形勢或會在2024年轉變。

預計日本銀行將在2024年結束負利率政策,並取消對長期債券收益率施加的限制。利率仍需一段時間才會上升至限制性的水平,因此貨幣政策將繼續保持寬鬆,利好日本企業。此外,利率正常化應被視為經濟穩健康的標誌。

日圓方面,由於美國及日本的貨幣政策反應存在分歧,目前日圓兌美元的匯率處於20年低位。隨著日本銀行趨向鷹派而聯儲局則趨向鴿派,兩者之間的息差或會收窄。日圓走強可能不利於部分依賴出口的公司,但我們預計價格上升及利潤增長將能夠抵消相關影響。從我們投資的公司的估值支持來看,市場定價似乎在一定程度上反映了以上憂慮,我們的長期趨勢利潤假設將日圓的正常化水平設定為115至120,與日圓兌美元匯率的長期平均水平一致。

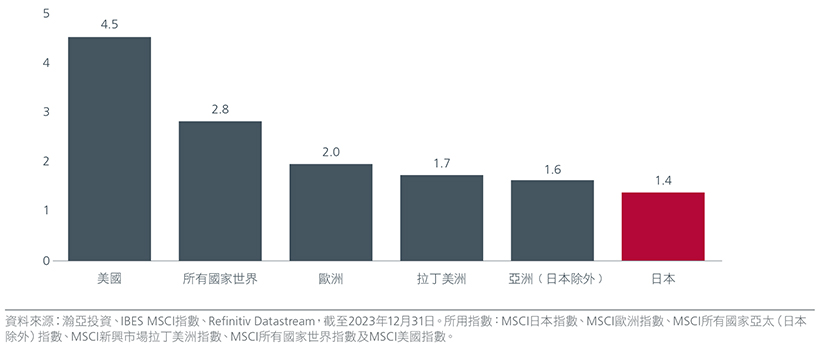

價值股有更大上升空間

由於外國投資者需求強勁,日本股市在2023年出現估值重估,市帳率由1.2倍升至1.4倍。儘管估值得到重估,日本相比全球同類市場仍然便宜。摩根大通表示,外國投資者在日本的配置比重仍顯著偏低,通脹上升及新的NISA計劃有可能刺激國內投資者在今年重返股市。

圖3:日本市場估值吸引

雖然市場的市盈率估值目前更接近歷史平均值,但目前的數字並未反映改革及企業行為的潛在變化。作為投資者,我們有責任繼續與企業接觸,將當前的改進動力轉化為可持續的動力。

雖然增長股在2023年第四季反彈,但2023年的大部分升幅由價值股帶動。我們認為,價值股的升勢遠未結束,因為盈利能力尚有顯著的改善空間,這是日本獨有的情況。我們在國內市場及原材料行業發現估值理想的異常股票,這些行業的定價紀律及結構性改革有望改變一直以來對於通縮及缺乏紀律的固有觀念。

我們亦觀察到很多中小型股的估值吸引,因為其現金水平較高,改革及重組的潛力亦更大。自2018年以來,日本小型股大幅跑輸大型股,其歷史估值相比大型股亦有顯著折讓。

絕大部分市場預測認為全球經濟增長將會放緩。雖然我們在預測宏觀趨勢方面幾乎沒有優勢,但如果此風險真的實現,其有可能導致短期週期性盈利增長受壓。 我們的關注點仍然是一個自下而上的基本趨勢,即企業不斷改善行為,以提高回報及加強投資,並專注於具備優勢的領域。因此,我們看好日本市場將在未來數年繼續帶來強勁的獨特回報。

本文件由瀚亞投資(香港)有限公司(「瀚亞投資香港」)編制,僅供數據參考。未經事先書面同意,不得翻印、刊發、傳閱、復制 或分派本文件全部或部份予其它任何人士。本文件並不構成任何證券之認購、買入或沽售的要約或建議。投資者未獨立核實本文件 內容前,不應採取行動。本文件所載任何意見或估算資料可能作出變更,恕不另行通告。本文件所載資料並未就任何人士的特定投 資目標、財務狀況或特殊需要作出考慮;因此,亦不會就任何收件人士或任何類別人士,基於本文件資料或估算意見所引致的直接 或間接損失作出任何擔保或賠償。過往表現,對經濟、證券市場或市場經濟走勢的預測、推斷、或估算,未必代表任何瀚亞投資香 港或瀚亞投資基金將來或有可能達致的表現。投資的價值及其收益,可跌亦可升。投資涉及風險,投資者或無法取回最初投資之金 額。瀚亞投資香港是英國Prudential plc. 的全資附屬公司。瀚亞投資香港和Prudential plc. 與一家主要在美國營運的Prudential Financial, Inc., 沒有任何關係。本文件由瀚亞投資(香港)有限公司刊發,並未經香港證監會審閱。